Прошедший год в очередной раз подтвердил, что новейшая история отечественного автомобильного рынка, в том числе так и новосибирского регионального, — это череда кризисов самой разной глубины.

Точка излома

Как известно, каждый региональный автомобильный рынок уникален. В течение года на страницах нашего издания мы подвергли тщательнейшему анализу как сибирский, так и новосибирский региональный автомобильные рынки. В результате получилось очень подробное, детальное и интересное «полотно» сегодняшней автомобильной Сибири.

В настоящее время отечественный автомобильный рынок так же, как и все региональные рынки, находится в своеобразной точке излома. Если выразиться точнее, в точке сильнейшего кризисного воздействия и смены парадигмы развития автомобильной отрасли. Нынешний кризис по продолжительности и влиянию на автомобильный рынок беспрецедентен как по глубине, так и по силе воздействия.

2016 год стал годом самой низкой точки очередного кризиса. «Антирекорд» 2009 года, когда был достигнут самый низкий объем продаж новых автомобилей на отечественном авторынке за последние более чем полтора десятка лет, побит. Впрочем, мировой автомобильный рынок чувствует себя хорошо. Мировые продажи автомобилей растут с начала года. В годовом исчислении прирост объема продаж легковых автомобилей в мире составил более 4 процентов. В ЕС также наблюдается небывалая за последние несколько лет положительная динамика. Сегодня в мировом списке ТОП-15 автомобильного рынка, помимо Российской Федерации, спад продаж только в Бразилии. Остальные рынки, входящие в число крупнейших в мире, показывают положительную динамику. Таким образом, кризиса в мировом автопроме нет.

2016 год стал годом самой низкой точки очередного кризиса. «Антирекорд» 2009 года, когда был достигнут самый низкий объем продаж новых автомобилей на отечественном авторынке за последние более чем полтора десятка лет, побит. Впрочем, мировой автомобильный рынок чувствует себя хорошо. Мировые продажи автомобилей растут с начала года. В годовом исчислении прирост объема продаж легковых автомобилей в мире составил более 4 процентов. В ЕС также наблюдается небывалая за последние несколько лет положительная динамика. Сегодня в мировом списке ТОП-15 автомобильного рынка, помимо Российской Федерации, спад продаж только в Бразилии. Остальные рынки, входящие в число крупнейших в мире, показывают положительную динамику. Таким образом, кризиса в мировом автопроме нет.

В свою очередь, кризис в РФ локален и никак не связан с состоянием мирового автомобильного рынка. Он изначально вызван в большей степени политическими причинами, нежели экономическими. Поэтому подобная локальность кризиса позволяет надеяться на то, что трудности со временем могут быть преодолены. Комплекс системных мер по настройке рынка, включающий стимулирование продаж, а также применение ряда других инструментов, может стабилизировать ситуацию и постепенно вывести в рост сильно просевший российский авторынок.

Существенный спад продаж стал не только индикатором нестабильности отечественного автомобильного рынка, но и его определенной «незрелости». Наиболее сильно на авторынок повлияло снижение валютного курса национальной денежной единицы. Обвал рубля, как снежный ком, повлек за собой целую цепочку различных событий. Вслед за ним произошло снижение покупательной способности населения, начался рост цен на новые автомобили вследствие высокой валютной составляющей, заложенной в цене, и последующий обвал продаж на авторынке новых автомобилей, вслед за которым начались трудности у авторитейла. Что, в свою очередь, привело к закрытию автосалонов, не успевших перестроить работу на ходу, у многих авторитейлеров было отозвано дилерство тех или иных марок. И это еще не вся цепочка разворачивающихся событий.

Показатели региональных рынков новых легковых автомобилей в РФ за 2016 год

| Федеральный округ | Новые автоза 11 мес. | Изменения к АППГ, % | Доля округа на авторынке РФ, % | |

| Центральный ФО | 403,5 | — 6,0 | 36 | |

| Приволжский ФО | 268,3 | — 3,2 | 24 | |

| Северо-Западный ФО | 132,3 | + 0,2 | 12 | |

| Южный ФО | 101,1 | — 3,4 | 9 | |

| Уральский ФО | 90,4 | — 6,0 | 8 | |

| Сибирский ФО | 66,7 | — 14,4 | 6 | |

| Северо- Кавказский ФО |

42,0 | — 6,9 | 4 | |

| Дальневосточный ФО | 11,0 | -13,4 | 1 | |

| РФ в целом | 1,12 | — 5,1 | 100 | |

Незрелость отечественного авторынка очень ярко выражена и в региональном аспекте. По итогам 2016 года видно, что различные региональные рынки чувствуют себя очень неоднозначно (см. табл. № 1). Сильно разнится динамика региональных автомобильных рынков. При средней величине динамики спада по РФ (–5,1 процента к АППГ) более депрессивными оказались авторынки Уральского округа, а также расположенные восточнее Урала. Также несколько хуже показатель в Центральном округе (даже благополучная Москва не вытягивает положение депрессивного окружения замкадья). Такая динамика характеризует неравномерность влияния кризисных явлений на территории страны. Например, Северо-Запад, где доминирует рынок Санкт-Петербурга, уже подошел к точке роста. Помимо рынка «культурной столицы» авторынки еще четырех субъектов вышли «в плюс»: Республик Башкортостан, Удмуртии, Пермского края и Ленинградской области.

Хуже всего «здоровье» на автомобильном рынке нашего Сибирского федерального округа (–14,4 процента к АППГ). Здесь на территории Сибири расположены самые депрессивные регионы, в которых до сих пор продолжается падение авторынка самыми высокими темпами в стране: Алтайский край (–25,7 процента), Омская область (–21,5 процента). В других регионах СФО ситуация немногим лучше, но до стабилизации дистанция большого размера.

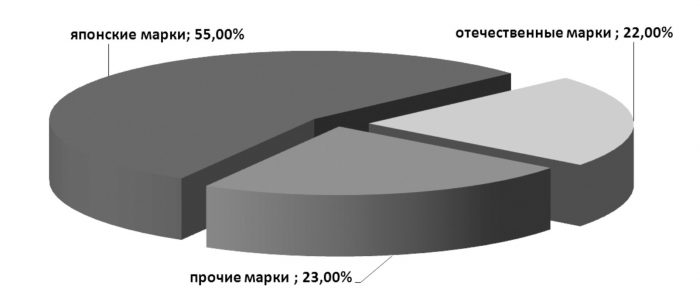

Авторынок подержанных автомобилей по происхождению в СФО в 2016 году

При этом следует отметить такую особенность нашего регионального авторынка, которую проиллюстрируем таким примером. В ТОП-10 марок СФО отсутствует такая марка легковых автомобилей, как чешская Skoda, которая входит в российскую десятку. Причина в неразвитости дилерской сети данной марки на территории округа, что характеризует незрелость дилерской сети территории.

Накануне новой модели

Сильнейший спад продаж привел к переформатированию структуры отечественного авторынка, где сегодня доминируют автомобили местной сборки. Резко сократился импорт автомобилей. Сократилось число представленных на российском рынке автомобильных брендов и моделей.

Это только небольшая толика характеристик, видимая часть айсберга тех перемен, которые произошли на рынке за время кризиса. Есть также еще огромный пласт перемен поведения автомобилистов, которые также не ускользали от нашего взгляда. И которые также внесли свой вклад в дальнейшее развитие событий на авторынке.

В целом год 2016 выдался очень трудным, но в то же время и интересным, и неожиданным. Ведь, как говорят специалисты, кризис — это время возможностей. И пока конца текущим переменам не видно. Авторынок находится в процессе, в завершении которого выйдет на свет новый образ, новая модель отечественного авторынка. Каким он будет, как долго на авторынок будут влиять негативные факторы. Ответы на эти вопросы не знает сегодня практически никто. Также в высокой степени неопределенности, как будут разворачиваться события на макроэкономическом уровне, с неустойчивыми на сегодня ценами на нефть, санкциями и прочими факторами и трендами мировой политики и мирового рынка, всю эту совокупность факторов вряд и сегодня может кто-то предсказать и спрогнозировать. Главное, что авторынок должен выстоять. Ведь у всех перед глазами пример Ирана, авторынок которого подвергся не менее, а даже более сложным испытаниям. Но все-таки выжил, развивается и не собирается умирать.

Сибирский автоуникум

Однако вернемся на местный уровень регионального автомобильного рынка. Уникальность его состоит в том, что здесь в Сибири на рынке доминирующее влияние имеет сегмент вторичных продаж. Отчасти наряду с другими факторами он является существенным тормозом развития рынка новых автомобилей и первичного автомобильного ритейла. Степень развития дилерских центров в городах за Уралом невысокая, о чем свидетельствуют цифры обеспеченности автосалонами на 10 000 человек населения, где сибирские и дальневосточные города занимают места во второй половине списка. А некоторые областные центры находятся в роли замыкающих список. Сибирский покупатель чаще, чем где бы то ни было (за исключением Дальнего Востока), несет деньги на вторичный авторынок подержанных автомобилей, вместо того чтобы идти в автосалон за новеньким легковым автомобилем. Причина проста. Ценник в автосалоне «кусается», а на вторичном авторынке при тщательном поиске можно найти за меньшие деньги вполне нормальный автомобиль с пробегом.

ТОП-10 марок подержанных автомобилей в СФО

| Марка | 2016 | Изменения, % |

| Toyota | 164 133 | + 7,9 |

| Lada | 114 599 | — 3,5 |

| Nissan | 48 720 | + 9,0 |

| Honda | 39 788 | + 6,1 |

| Mazda | 19 623 | + 8,4 |

| Mitsubishi | 18 340 | + 8,3 |

| Hyundai | 13 829 | + 26,1 |

| Chevrolet | 13 382 | + 17,5 |

| Ford | 11 545 | +7,7 |

| Subaru | 9 860 | +6,3 |

| Всего по СФО | 565 935 | + 6,0 |

Цена вопроса — вот ключевой фактор, который определяет «лицо» регионального рынка. Если на секунду представить, что абстрактный сибиряк-автолюбитель имел бы кошелек такой же толщины, как абстрактный покупатель-москвич, понятно, что структура сибирского автомобильного рынка была бы другой. И кардинально бы отличалась от сложившейся в результате эволюции и цепочки событий как на макро- , так и на микроуровне. Напомним, что сегодня на территории Сибирского федерального округа лишь 8,7 процента автомобилей продаются из автосалонов официальных дилеров, а 91,3 процента автомобилей покупаются во вторичном сегменте авторынка, в подавляющем количестве случаев из рук предыдущего владельца. На столичном рынке, где покупатель в целом богаче, картина иная (см. таблицу № 1). Напомним, что численность населения в Москве составляет 12 млн, а на территории СФО — 19 млн. Таким образом, если всю емкость авторынка разделить на 100 тыс. населения, слишком большой разницы между Москвой и СФО не будет. В Москве объем продаж не более чем на 10 процентов превышает относительные величины СФО: 3590 автомобилей на 100 тысяч москвичей и 3260 авто на 100 тысяч сибиряков. А вот первичный сегмент рынка в столице в два раза больше по объему, нежели сибирский.

Каждый третий автомобиль в столице приобретается в автосалоне, и лишь оставшиеся примерно две трети машины — с рук автовладельцев. При этом следует отметить и такой интересный момент. Столица является неким всероссийским донором, часть столичных автовладельцев продает машины иногородним покупателям. Это очень распространенное явление.

Таким образом, москвичи в намного большей степени удовлетворяли свои потребности на рынке новых автомобилей, а сибиряки — на рынке подержанных. Сибиряки с начала года купили с рук более полумиллиона автомобилей! Можно условно представить, как бы вырос первичный рынок в СФО, если бы условный покупатель имел такой же достаток, как москвич. И абстрактный сибиряк вместо сканирования объявлений о продажах с рук принес деньги в автосалон дилера.

Можно также представить, как бы изменился марочный состав первичного сегмента авторынка Сибири. Ведь сегодня здесь роль премиального сегмента фактически выполняет японская марка Toyota, которая много лет занимает второе место в марочном раскладе первичного сегмента. Напомним, что сегодня в СФО эта марка занимает второе место по объемам продаж и первое по выручке у дилеров. В Москве премиальные марки из большой европейской тройки (Audi, BMW, Mercedes-Benz) также лидируют по выручке.

Популярные автомобили с пробегом в СФО

| Модель | 2016 | Изменения к АППГ, % |

| Toyota Corolla | 30534 | + 8,0 |

| Lada 2107 | 15 353 | — 5,6 |

Но реальность такова, что сибирский автомобилист несравненно беднее коллеги из Москвы, и это подтверждает автостатистика тем, что фактор вторичного рынка и вторичных продаж определяют «лицо» сибирского автомобильного рынка. И от этого факта никуда не скрыться. А для официальных дилеров данная фактура может стать лишь способом увеличить свои обороты как за счет системы продаж автомобилей с пробегом (trade-in), так и помочь в создании единой базы историй автомобилей, которую начала Российская ассоциация автодилеров (РОАД).

Вторичный означает первый

В текущем году ввоз подержанных автомобилей в страну сошел на нет. Напомним, за период с начала года было импортировано всего около 8 тыс. автомобилей с пробегом. Обесценивание рубля и таможенные сборы фактически прекратили импорт во вторичный сегмент, он перестал пополняться «свежей кровью» из-за рубежа. По всей видимости, это надолго. Ведь о сильном укреплении национальной валюты пока речи нет. Да и цены на нефть, от которых зависит курс рубля, не показывают тенденцию к увеличению. Теперь новым источником пополнения постепенно становятся автомобили, некогда купленные в автосалонах дилеров. Следовательно, вторичный рынок начнет развиваться по несколько иным правилам, нежели наблюдалось длительное время. Можно со всей очевидностью предсказать, что все более весомую роль на рынке подержанных автомобилей с каждым годом будут занимать автомобили, некогда проданные в автосалонах официальных дилеров, и их доля будет медленно, но верно расти. На рынке подержанных автомобилей Сибири это уже тренд, который фиксирует статистика продаж. В ТОП-10 марок подержанных автомобилей СФО уже прочные позиции имеют неяпонские марки, такие как Hyundai, Chevrolet, Ford, которые соответственно занимают седьмое, восьмое и девятое места в списке 10 самых популярных марок округа (см. табл. № 2). Помимо этого, они являются самыми динамичными. Хотя, конечно, их доля не такая большая, как у японских подержанных автомобилей, на которые в Сибири суммарно приходится 55 процентов. Да и разрыв между японскими и неяпонскими брендами пока слишком велик. Если лидер среди неяпонцев — корейская марка Hyundai смогла выиграть соревнование у не самых массовых японских марок, которые скорее можно назвать нишевыми, таких как Suzuki и Subaru, то разрыв с массовыми японскими марками еще очень и очень велик. Если на рынке новых автомобилей корейский и японский лидеры Hyundai и Toyota идут «ноздря в ноздрю», то на рынке подержанных автомобилей разрыв между корейским и японским брендом более чем одиннадцатикратный (!) и полуторакратный с такой маркой, как Mazda. Тем не менее у Hyundai и Chevrolet более высокая динамика роста, позволяющая несколько подсократить разрыв с японцами. Но потребуется еще достаточно долгий период, чтобы можно было догнать и обставить японские марки из первой пятерки на рынке подержанных авто.

Дело в том, что автомобили, произведенные в Японии для внутреннего рынка, — очень качественный продукт, он надежен, имеет очень высокий ресурс и рассчитан на многолетнюю эксплуатацию. Поэтому победить в таком соревновании сложно. Вдобавок, учитывая количество ввезенных до последнего года объема праворульных японских автомобилей (их суммарный парк в СФО составляет около 1,5 млн единиц) и объемы продаж в автосалонах города и региона новых автомобилей, все это представляет пока трудноразрешимую задачу. И японский фактор еще много лет будет определять «лицо» как авторынка, так и парка на дорогах городов Сибири.

Отечественная марка Lada в Сибири имеет 20-процентную долю, которая с каждым годом снижается. Но пока в самом низком ценовом сегменте эти автомобили еще задают тон. Достаточно взглянуть на ТОП-10, где половину пьедестала занимают отечественные модели. Примечательно, что в более «богатой» Новосибирской области в топовом списке подержанных авто лишь три отечественные модели, а одну замещает люксовый кроссовер Lexus RX.

Александр ПЕРЕВОЗЧИКОВ, «Новая Сибирь»

Фото автора

Архив. Оригинальный материал опубликован в №17 за 2017 г.